Mức lương phải đóng thuế thu nhập cá nhân 2022

Cá nhân nhận được khoản thu nhập từ tiền lương, tiền công nhất định sẽ có nghĩa vụ đóng thuế thu nhập cá nhân. Vậy mức lương phải đóng thuế thu nhập cá nhân 2022 là bao nhiêu? Mời bạn đọc theo dõi bài viết sau tại chuyên mục pháp luật thuế của Codon.vn để nắm thông tin.

Lương bao nhiêu thì phải đóng thuế thu nhập cá nhân

1. Công thức tính thuế thu nhập cá nhân.

2. Mức lương phải đóng thuế thu nhập cá nhân 2022.

3. Câu hỏi liên quan.

3.1. Ai phải đóng thuế thu nhập cá nhân?

3.2. Những ai được tính là người phụ thuộc khi tính thuế TNCN?

1. Công thức tính thuế thu nhập cá nhân

Trong phạm vi bài viết này, chúng tôi đề cập đến nội dung đóng thuế thu nhập cá nhân từ tiền lương, tiền công cho cá nhân cư trú có hợp đồng lao động từ 3 tháng trở lên.

Căn cứ quy định của Luật thuế thu nhập cá nhân và Điều 7 Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân từ tiền lương, tiền công được xác định theo công thức:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ.

- Các khoản giảm trừ gồm có:

+ Giảm trừ gia cảnh cho mỗi người phụ thuộc = 4.4. triệu đồng/tháng/người.

+ Giảm trừ cho bản thân người nộp thuế = 11 triệu đồng/tháng => 132 triệu đồng/năm.

(Căn cứ quy định của Nghị quyết 954/2020/UBTVQH14).

+ Các khoản đóng bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp.

+ Các khoản đóng góp vào Quỹ từ thiện, nhân đạo, khuyến học.

- Thuế suất tính tương ứng với phương pháp lũy tiến từng phần hoặc phương pháp rút gọn.

Chi tiết về nội dung này, mời bạn đọc tham khảo thêm bài viết cách tính thuế thu nhập cá nhân

2. Mức lương phải đóng thuế thu nhập cá nhân 2022

Căn cứ quy định về công thức tính thuế TNCN nêu tại mục 1 thì mức lương phải đóng thuế thu nhập cá nhân như sau:

* Trường hợp cá nhân không có người phụ thuộc:

- Cá nhân có thu nhập từ tiền lương, tiền công trên 11 triệu/tháng thì phải nộp thuế TNCN.

(Thu nhập này đã trừ tiền đóng bảo hiểm, quỹ hưu trí tự nguyện, các khoản từ thiện, nhân đạo khuyến học, các khoản được miễn thuế).

- Ví dụ:

Chị An có mức lương net hàng tháng (lương đã trừ các khoản bảo hiểm, quỹ) là 12 triệu/tháng, chị không có người phụ thuộc => Trường hợp này chị An phải đóng thuế TNCN, cụ thể như sau:

+ Trường hợp chị An được giảm trừ gia cảnh cho bản thân người nộp thuế: 11 triệu/tháng.

+ Thu nhập tính thuế = 12 - 11 = 1 triệu => Thuế suất = 1 triệu x 5% = 50 nghìn đồng/tháng.

Mức lương đóng thuế TNCN khi không có người phụ thuộc

* Trường hợp cá nhân người phụ thuộc

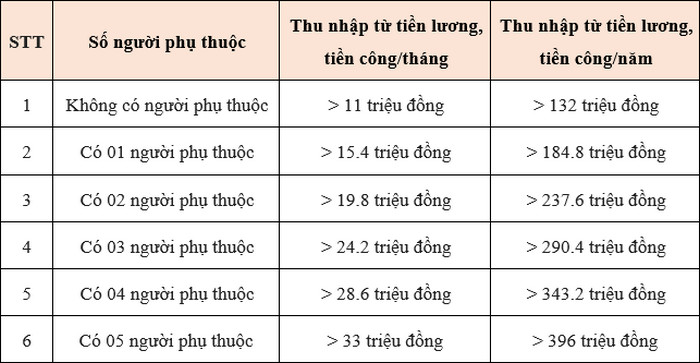

- Có 01 người phụ thuộc: Thu nhập từ tiền lương, tiền công/tháng lớn hơn 15.400.000 đồng thì phải nộp thuế TNCN.

- Với trường hợp cá nhân có nhiều hơn 01 người phụ thuộc, chúng tôi tổng hợp cụ thể qua bảng sau đây:

3. Câu hỏi liên quan.

3.1. Ai phải đóng thuế thu nhập cá nhân?

Căn cứ Điều 2 Luật Thuế thu nhập cá nhân 2007 thì đối tượng phải nộp thuế thu nhập cá nhân là: Cá nhân cư trú và cá nhân không cư trú.

- Cá nhân cư trú: có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam.

Cá nhân cư trú là người đáp ứng một trong các điều kiện dưới đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

- Cá nhân không cư trú: có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam.

3.2. Những ai được tính là người phụ thuộc khi tính thuế TNCN?

Căn cứ Điều 9 Thông tư 111/2013/TT-BTC thì người phụ thuộc để giảm trừ gia cảnh khi tính thuế TNCN từ tiền lương, tiền công là các đối tượng sau khi đáp ứng các điều kiện mà pháp luật quy định:

- Con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng: Dưới 18 tuổi; từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động;...

- Vợ hoặc chồng của người nộp thuế,...

Chi tiết về người phụ thuộc giảm trừ gia cảnh, mời bạn đọc theo dõi tại bài viết hồ sơ giảm trừ gia cảnh cho người phụ thuộc

Nắm được mức lương phải đóng thuế thu nhập cá nhân 2022, người lao động sẽ phải trách nhiệm đóng thuế, quyết toán thuế theo đúng quy định pháp luật.